- 留学する前にWiseカードがあると便利って聞くけど、どうやって使うの?

- Wiseカードがあると何ができるの?

メルボルン留学を経てブログで起業し海外ノマドになった僕が解説していきます。

留学で日本からお金を持っていくならWiseカードがおすすめです。Wiseにアカウントを作っておけば7分1の手数料で日本からの送金や現地通貨への両替が可能になります。

僕のサイトからだと75,000円分の送金が無料になるクーポンがゲットできるのでぜひゲットしてみてくださいね。

Wiseカードの申し込みはこちら

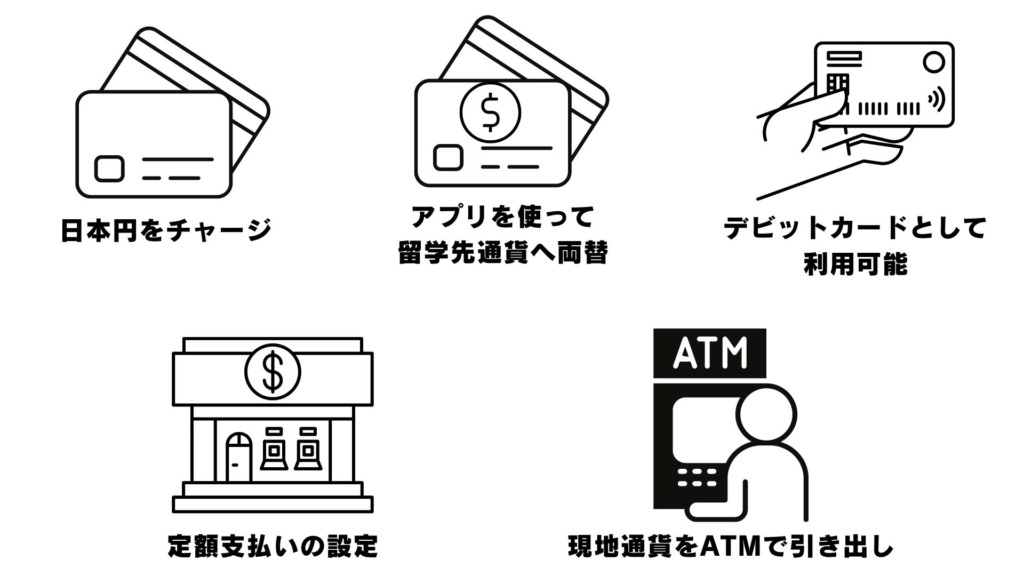

Wiseで「できること」と「できないこと」をおさらい。

本題に入る前にサラッとWiseに「できること」と「できないこと」をおさらいしておきます。

- 日本円のチャージ&留学先の通貨への両替

- 留学先からWiseへの追加資金チャージ

- Wiseカードをデビットカードとして利用

- Wiseカードで留学先ATMから現金の引き出し

- スマホ代などの定期引き落とし設定

Wiseを利用することで、

- 日本円の送金

- 留学先通貨への両替

- 海外ATMから外貨の引き出し

通常は手数料が高く手間のかかるお金の移動がスマホ1つでしかも格安手数料で行うことができます。

これがWise最大の強みですね。

さらにWiseカードを発行することで、アプリからチャージした日本円や留学先通貨をデビットカードとしてスーパーやコンビニで利用したり、現地のATMで現金を引き出すこともできます。

使い方のイメージとしてはSuicaやicocaなどのICカードにチャージしてコンビニで使うような感覚ですね。

なので留学先でのWiseの基本的な使い方は

- 日本円のチャージ

- 留学先の通貨への両替

- Wiseカードをスーパーやコンビニで利用

- ATMで現金の引き出し

となります。

- Wiseカードにクレジット機能はない

注意点はWiseカードにクレジットカード機能が付いてないということ。チャージされている金額以上の支払いはできないのでデビットカードであることを認識しておきましょう。

Wiseカードを持っていると留学先でできること。

それでは、

wiseカードを持っていると留学先でどんな便利なことがあるのかを僕の体験談を交えて話していきます。

大金の移動がスマホ1つでできる。

Wiseを利用すると、

- 日本円をスマホ1つでいつでもチャージ可能

- チャージした日本円を外貨に両替する時の手数料が格安でしかも早い

というメリットがあります。

留学のように海外に長期で滞在すると、

- 日本円を海外に送金する

- 日本円を外貨に両替する

と言った作業が必要なりバカにならない手数料と手間がかかります。

さらに、

- 留学先でいくら必要なのか?

- 現地で足りなくなったらどうすればいいのか?

といろいろ考えていると留学中のお金の管理方法は本当に悩むんですよね。

僕もかなり悩みました。何回かに分けて送金すると手数料がもったいないし、かといって一度に大量に日本円を外貨に両替するのもなんか怖い。

結局クレジットカードをメインで使ってキャッシュパスポートで外貨を引き出していましたが、今考えればかなり効率が悪いやり方だったと思ってます。

- 一律の両替手数料

- 他の両替レートよりも格段にやすいレートが適応

Wiseであればたとえ扱う金額が大きくても日本円の送金、外貨への両替が圧倒的に安く、留学先でのお金の管理が非常に楽になります

日本円の送金と現地通貨への両替費用を格安に抑えられる

なぜWiseの手数料は他と比べて安いのかというと、Wiseは銀行間レートを使用しているので手数料が安く抑えらています。

- キャッシュパスポート

- クレジットのキャッシング機能を利用

- 銀行振り込み

お金を移動させる方法はいくつかありますが、どれも利子や利益が上乗せされたレートを使用してるために手数料が高くなっています。

例えばこちらは、

キャッシュパスポートとWiseで10,000円をオーストラリアドルに両替した際の違いです。

キャッシュパスポートを利用して10,000円をオーストラリアドルに両替した場合、受け取れるオーストラリアドルは96ドルになります。

ではWiseの場合はどうでしょうか?

Wiseで10,000円をオーストラリアドルに両替をした場合に受け取れる金額は103ドルと7ドルも差が出ることになります。

日本円で計算すると665円の違いです。

もしこれが50万円分の日本円をオーストラリアドルに両替したとすると、キャッシュパスポートを利用する3万3250円も損をするという計算になります。この差は大きいですよね。

クレジットカードのキャッシングってレートがいいと聞くけど、実際どうなの?

クレジットカードのキャッシングはレートも良くてかなり使えます。僕は主に東南アジアにいることが多いのですが、wiseカードを持つ前は基本クレジットのキャッシング機能を使って外貨を確保していました。

比較するとこのような感じです。

キャッシングで10,000円分のオーストラリアドルを現地ATMで引き出した場合は約103ドルになります。

クレジットカードのキャッシングの場合は返済日数などでも変動しますが、基本クレジットのキャッシングでもレートはかなり良いので留学先でも重宝しますね。

キャッシングのデメリットは、

- 現金として引き出す必要がある

- ATM使用料が別でかかる

ってことでしょうか。

Wiseのようなサービスが存在しなければクレジットカードのキャッシング一択なのですが、Wiseのような最先端のサービスが存在する以上は使わない理由はないかなと思います。

現金が必要な場合も、手数料無料で留学先のATMから引き出すことが可能

ここまでは日本円を外貨に両替する際の手数料についてみてきましたが、海外のATMで現金を引き出すと、先ほどの両替レートにプラスしてATM利用料が差し引かれます。

- オーストラリア230円(2.5AUD)

- アメリカ・・260円(2USD)

- カナダ・・210円(2CAD)

- イギリス・・240円(1.5GBP)

こちらはキャッシュパスポートを利用をしたときの手数料なのですが、1回ATMで現金を引き出すために大体250円くらいかかります。(クレジットのキャッシングでも110~220円のATM使用料がかかります。)

しかしWiseカードでATMから現金を引き出す場合、

- 月に2回までATM利用料が無料

- 月に30,000円までATM利用料が無料

と手数料無料で使うことができます。これが非常にありがたい。

手数料無料の回数と金額を範囲を超えると、

70円+引き出す金額の1.75%

が手数料としてかかりますのでなるべく無料の範囲内で抑えたいですね。

ただ仮に現金を引き出す際に手数料がかかってもそこまで気にするレベルではないかなと思いますし、現金が多めに必要であれば1回で30,000円分の現地通貨を引き出してしまえば手数料無料で外貨を引き出すことができます。

留学中は普通の海外旅行と違って現金が必要になることが多いです。

なぜかというと、学校の友達とカフェやレストランに行くことが多くその場合は割り勘にするために現金を使うからです。

さらに語学学校に行く方は学校のアクティビティの参加費用の支払いが現金のみだったりと、海外旅行と違って留学では現金が必要になるケースが多くなります。

なので現金の引き出しが0円になるのは留学生にとって非常にありがたいんです。

スーパーやコンビニではデビットカードを使って支払いが可能

wiseカードはデビットカード機能がついてるので、スーパーやコンビニで利用できます。

デビットカードはVizaやMasterのマークがあるスーパーやコンビニ、レストランなどクレジットカードが使えるとこでは全て使えるので留学先では基本どこでも使えます。

Wiseカードで決済するクレジットカードとは違いその場ですぐに引き落とされるので、

気づいたら請求額がすごいことに..

という心配はありません。

支払い後すぐにWiseのアプリで決済の詳細を確認できるのも嬉しいところですね。

- 友達との食事などワリカンするケース

- 現金オンリーの場所での支払い

- スーパーやコンビニでの買い物

- 外食やカフェ代

- 交通機関系のカードのチャージ

このように使い分けることでお金の管理がかなり楽になりますよ。

日本ではデビットカードを使う機会ってあまりないかもしれませんが、海外ではデビットカードが主流でコーヒー1杯でもデビットカードで支払うことも普通。

こちらはオーストラリアのNAB銀行のキャッシュカードですが、海外の銀行のキャッシュカードにもデビットカード機能がついてるくらい主流です。

1ドルをデビットカードで支払っても恥ずかしい思いはしませんので、留学先ではキャッシュレスでいきましょう。

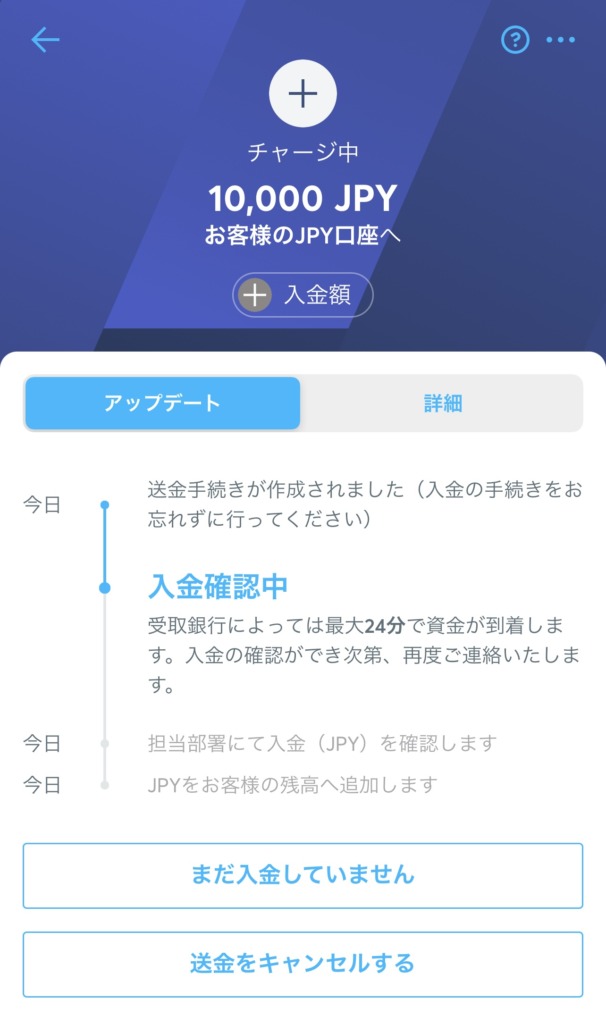

留学先からスマホ1つで日本円をチャージ可能

wiseがあれば留学先からいつでも日本円をチャージできます。

いくら必要か分からないから多めに持って行こう…

ということをしなくても、

足りなくなってきてから日本円をチャージするようにすれば、必要以上の金額を移動させなくて済みます。

海外にいながらも日本の口座から日本円を送金していつでも外貨を手にすることができるので、

いくら送金しよう?

持っていったお金が足りなくなったらどうしよう?

親に送金してもらうのちょっと不安

そんな悩みがなくなります。

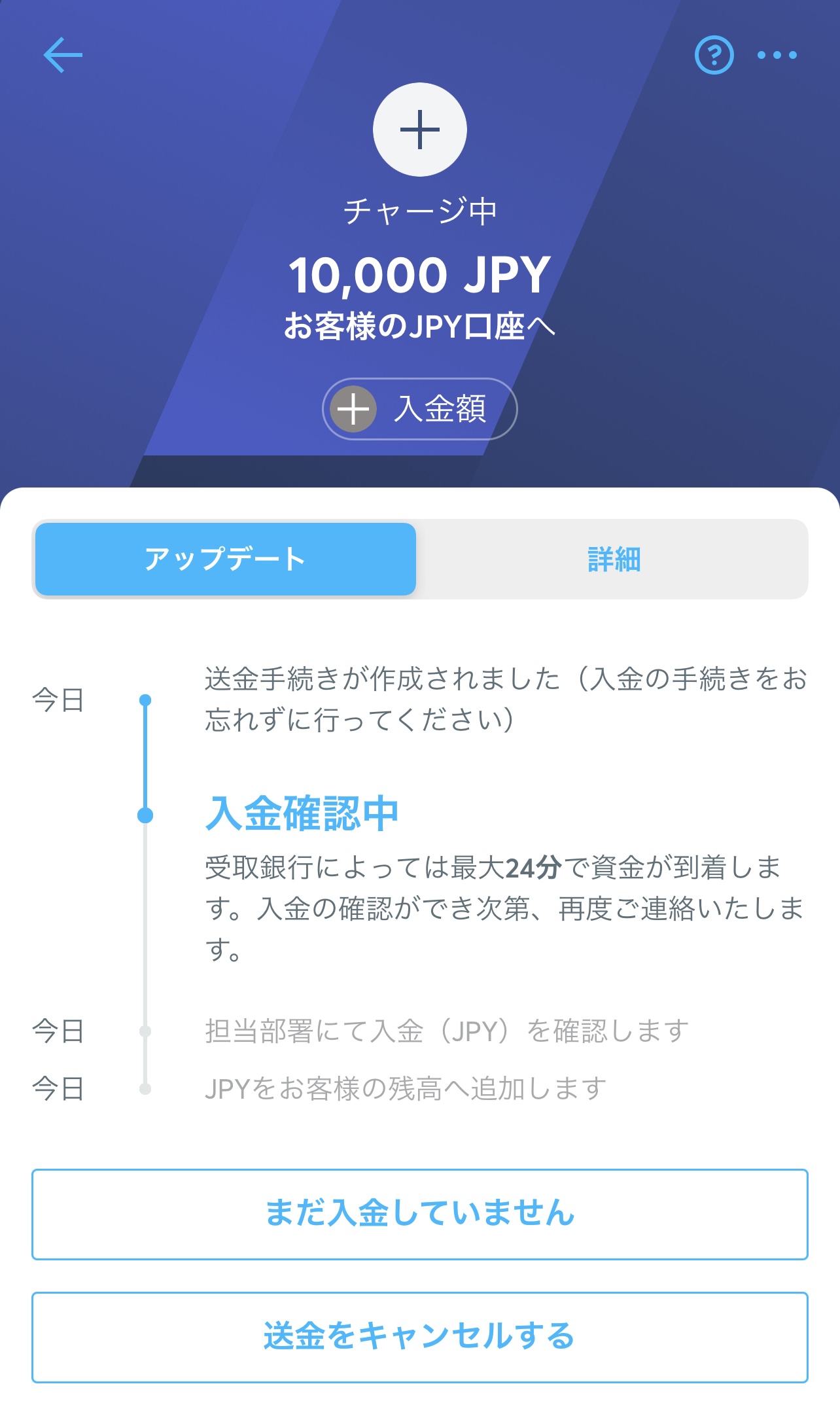

チャージの反映時間が爆速

しかもwiseの場合はチャージの反映時間が爆速です。

通常はネットバンクなどのサービスを利用して両替や送金をすると反映されるまでに時間がかかります。

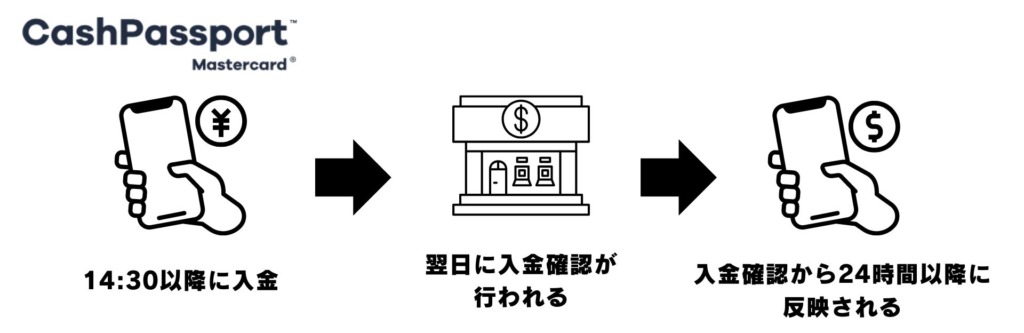

例えばキャッシュパスポートは14:30以前に振り込まないと入金の確認が翌日となり、さらにチャージが反映されるまで入金確認日から数日かかります。

つまりお金が足りないと思ってチャージしても土日を挟むなど運が悪いと使えるようになるまで3日,4日かかるわけですね。

ただWiseの場合は反映されるのがめちゃくちゃ早いです。

僕は日頃がからWiseを利用しているのですが最短20分くらいで反映されます。土日の場合は月曜日の朝イチで入金が確認され即チャージが反映されます。

入金と反映までのタイムラグが少なく、お金が必要なタイミングでチャージできるのはWiseの最大の魅力だと僕は考えています。

帰国直前になって余ったお金を移動させなくて済む

渡航前は帰国時のお金の処理ってあまりイメージできないかもしれませんが、実は結構手間です。笑

- 帰国間際になって留学先の口座から外貨を引き出すのが手間で手数料もかかる

- 帰国間際になって外貨紙幣が増えても困る

僕もオーストラリアではNAB銀行の口座を使っていましたが、特に帰国する際に残ったお金を引き出すのがかなり面倒でした。

残りのお金を口座から引き出すのも手間ですし、何より帰国間際になって現金が増えても困るんですよね。現金の両替って手数料が高すぎてもったいないですし、地味に困ります。

Wiseでお金の管理をしていれば日本帰国時に、

- 残った外貨を日本円に戻す(その辺で両替するより全然安い)

- 外貨をそのままにして再度渡航する際に使う

- 外貨をそのままにしてレートがいい時に日本円に戻す

と選択肢が増えます。

外貨ではなくて渡航前にチャージした日本円がWiseに残っていたとしても、Wiseカードを日本で使えばいいので当然無駄にはなりませんからね。

Wiseでお金おを管理しておけば総じて手数料と手間が掛からなくなります。

家賃やスマホ代など月々の支払いがWiseで可能になる

Wiseは2022年9月時点で12か国の銀行口座情報を取得することができます。

こちらは僕のオーストラリアの銀行口座情報ですが、

- 口座名義

- BSBコード

- 口座番号

このようにオーストラリアの銀行情報を取得して現地の銀行口座として利用することができます。

このWiseの口座は、

- 家賃の引き落とし

- 給料の振込先口座に設定

- クレジットの引き落とし口座に設定

など実際の銀行口座と同じように利用できてこれが非常に便利。

多くの人は留学先で銀行口座を使ることになるのですが、

- 日本から持ってきたお金を現地の口座に移動させると手数料が余計にかかる

- 海外の口座は月に数百円の口座維持費がかかる場合がある

- 帰国する際に残ったお金をの処理が面倒

- 帰国後に外国の口座から日本の口座に送金は基本できない(手数料が半端なく高い)

先ほど帰国時にお金の処理が面倒とお話ししましたが、留学先の銀行口座でお金を管理すると意外とデメリットが多いんですよね。

そもそも留学先で銀行口座が必要な理由って

- お給料の振込先

- 家賃やスマホ代などサブスクの支払い

- 銀行口座情報が必要な時のため

このような理由が多いですが代替え案があれば長くても数年間しか使わない口座を現地で作る必要はなくなります。

留学先に選ぶような国はWiseで銀行口座情報を取得できますし、帰国時の銀行口座の処理や現金の両替などを考えるとwiseの海外口座を使った方が無難かなとは個人的に思います。

留学先でwiseを最大限活用するためのQアンドA

最後に簡単な質問に答えていきたいと思います。

wiseカードってどうやって申し込むの?

Wiseカードは申請後手元に届くまで1週間程度かかりますので前もって申請しておきましょう。

必要な情報を入力するだけ、1分で申請可能です。

日本在住の場合はシンガポールからカードが届くのですが、海外からカードが届くというのもワクワクしますね。笑

wiseカードに最初はいくらチャージすればいい?

最初に日本円をいくらチャージするかは結構悩みどころですが、残高が少なくなってきてからチャージをしても全然間に合うので一度に大きな金額をチャージする必要はないと思います。

必要な金額は留学期間などにもよるとは思いますが、最初は30万円~50万円程度チャージしておけばいいと思います。

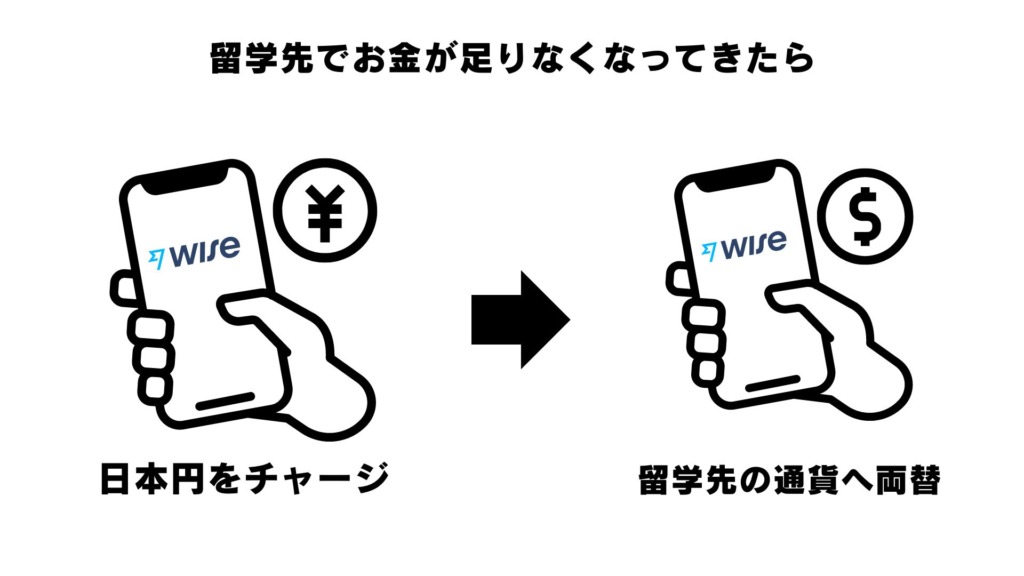

そして残高が少なくなってきたら、

- 必要な分だけ日本円をチャージ

- 日本円→留学先の通貨に両替

とすればOK。

あるいは日本円だけ多めにチャージしておいて、こまめに外貨に両替するという使い方もできます。Wiseがあれば留学中の状況に合わせ調節できるので渡航前のお金の悩みが減ります。

wiseに日本円をチャージするのに手数料ってかかる?

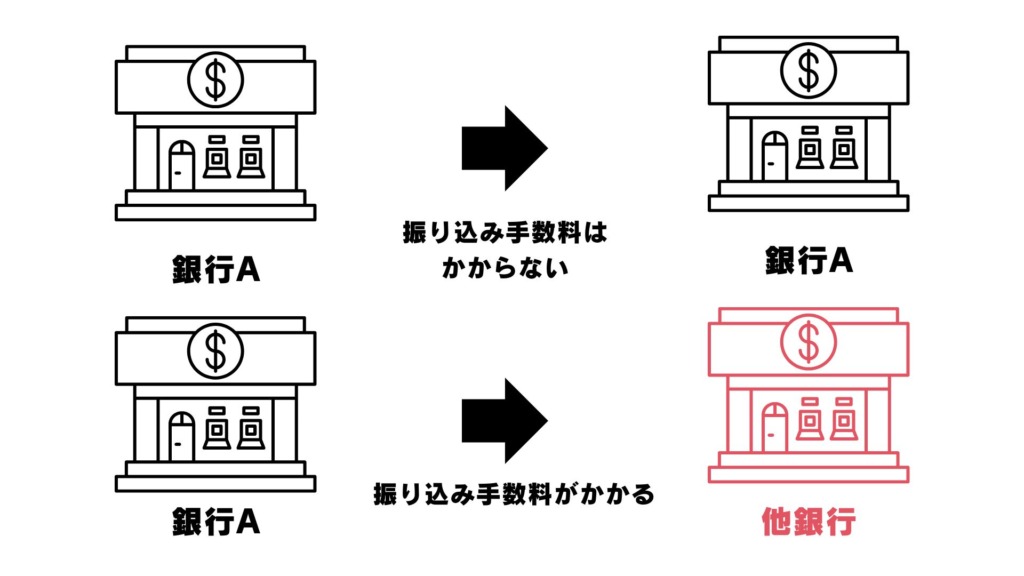

Wiseへのチャージ自体に手数料はかかりませんが、各銀行で設定されている振り込みの手数料がかかる場合があります。

簡単に言えば、振り込む側の銀行と振込先の銀行が違う場合に手数料がかかります。

あなたのWiseにチャージをする際の振込先になる口座は三菱UFJ銀行なので、UFJ銀行から振り込みを行えばチャージにかかる手数料を0円にすることができます。

留学先でwiseをガンガン活用するためにUFJ銀行の口座を開設しておくのも手ですね。UFJ銀行のアプリからの送金も簡単にできて便利なのでUFJの口座がない人は作っておくことをお勧めします。

wiseカードは日本でも使えるの?

全然使えます。

両替せずに残った日本円も、使い切らなかった外貨を日本円に両替しても帰国後も問題なく日本でデビットカードとして使うことが可能です。

まとめ

というわけで、Wiseを使わない理由がありません。僕がオーストラリアに留学していた際にWiseカードの存在を知ってればどんなに手数料を節約できたことか、どんなにお金の管理で悩むことがなかったかと。笑

現在僕は主に東南アジアにいることが多いのですが、Wiseは手放せません。留学から帰ってきた後も海外旅行や再度ワーホリや留学で渡航する際も重宝しますので、今後の海外ライフのためにも1枚持っておくと便利かなと思います。

またWiseはもちろんRevoluteのような次世代マルチカレンシーサービスについてもブログでお話していければと思います。

それでは!

またRevolutというカードもお勧めです。WISEと同じように使えるカードでWISEのサブとして留学先で重宝するのでこの際に両方ゲットしておくことをお勧めします。

WISEのサブとしても重宝するRevolut。

- デビットカードとして現地に着いた瞬間から買い物可能

- 送金手数料がWISE同様格安

- 現地のATMから外貨を引き出せるので空港でも街中でも現金を両替する必要がない

とWISE同様に現在海外留学やワーホリ生の間で話題にないっている海外系デビットカードです。

コメント